Economia

03/12/2020Brasil termina primeiro semestre com 4,4 milhões de famílias com dívidas em atraso; entenda os números e veja como preparar a sua empresa para 2021

Endividamento familiar e inadimplência crescem em junho deste ano, e empreendedor precisa analisar a situação para fazer a melhor gestão do negócio nos próximos meses

FecomercioSP orienta empresários com base nos dados da Radiografia do Crédito e do Endividamento das Famílias nas Capitais Brasileiras na Pandemia

(Arte: TUTU)

Um dos impactos diretos da pandemia de covid-19 está associado ao aumento no consumo de crédito por parte das famílias brasileiras no primeiro semestre deste ano. A diminuição da renda – em razão do aumento do desemprego, das reduções proporcionais de salário e jornada e da paralisação de diferentes atividades e setores por determinado tempo – levou à corrida por empréstimos para quitar as contas tradicionais.

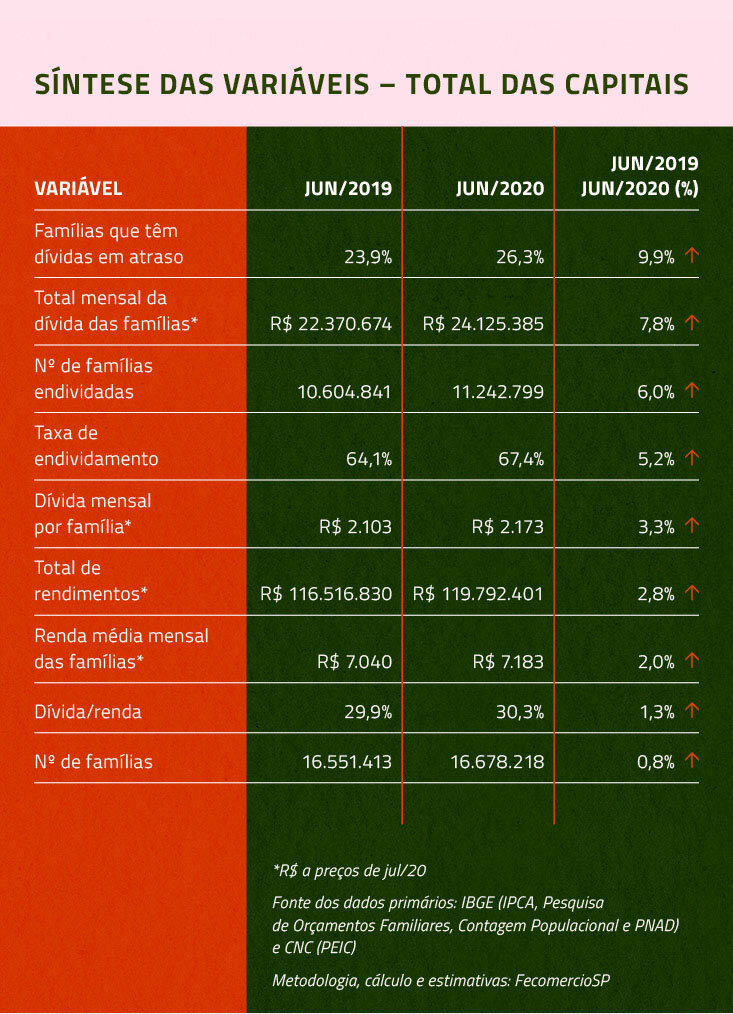

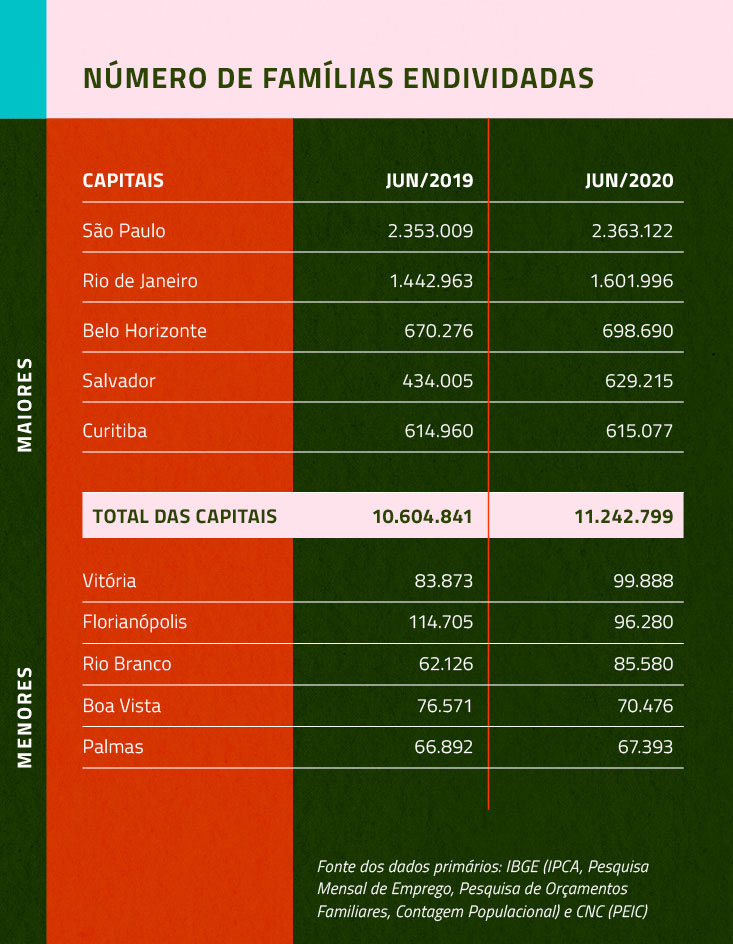

Isso fez com que 11,2 milhões (67,4%) das 16,7 milhões de famílias residentes nas capitais brasileiras estivessem endividadas no fim de junho de 2020, 638 mil a mais do que no mesmo mês do ano anterior. Do total de famílias, 4,4 milhões (26,3%) tinham alguma dívida em atraso, o que significa aumento de 9,9% na taxa de inadimplência, na comparação anual entre os meses de junho.

Os dados, que fazem parte da Radiografia do Crédito e do Endividamento das Famílias nas Capitais Brasileiras na Pandemia – elaborada pela Federação do Comércio de Bens, Serviços e Turismo do Estado de São Paulo (FecomercioSP) –, mostram que, mesmo com as altas na renda média das famílias de 2% nas capitais, detectadas no fim do 1º semestre ante mesmo período do ano passado, as famílias tinham, em junho, um passivo mensal de R$ 24,1 bilhões em dívidas. Este montante comprometia em 30,3% a renda no mês.

Os moradores tiveram aumento na renda (especialmente a classe E) no período citado, exclusivamente em razão do forte incremento de recursos direcionados aos segmentos de menor poder aquisitivo, refletindo positivamente no comércio. Entretanto, o estudo deixa claro que a liberação do auxílio emergencial, a antecipação do décimo terceiro salário e a possibilidade de saque emergencial de parte do Fundo de Garantia do Tempo de Serviço (FGTS) foram insuficientes para impedir os impactos do crédito sobre o orçamento doméstico.

Destaques dos indicadores nas capitais

A capital de São Paulo teve o maior volume de dívidas, compatível com a reputação de cidade mais populosa do País. Ainda assim, os R$ 5,7 bilhões do total da dívida das famílias no fim do primeiro semestre de 2020 indicam que houve queda de 2,6% em comparação a junho de 2019. Apesar da redução, a cidade manteve, em junho deste ano, a mesma taxa de famílias endividadas (56%).

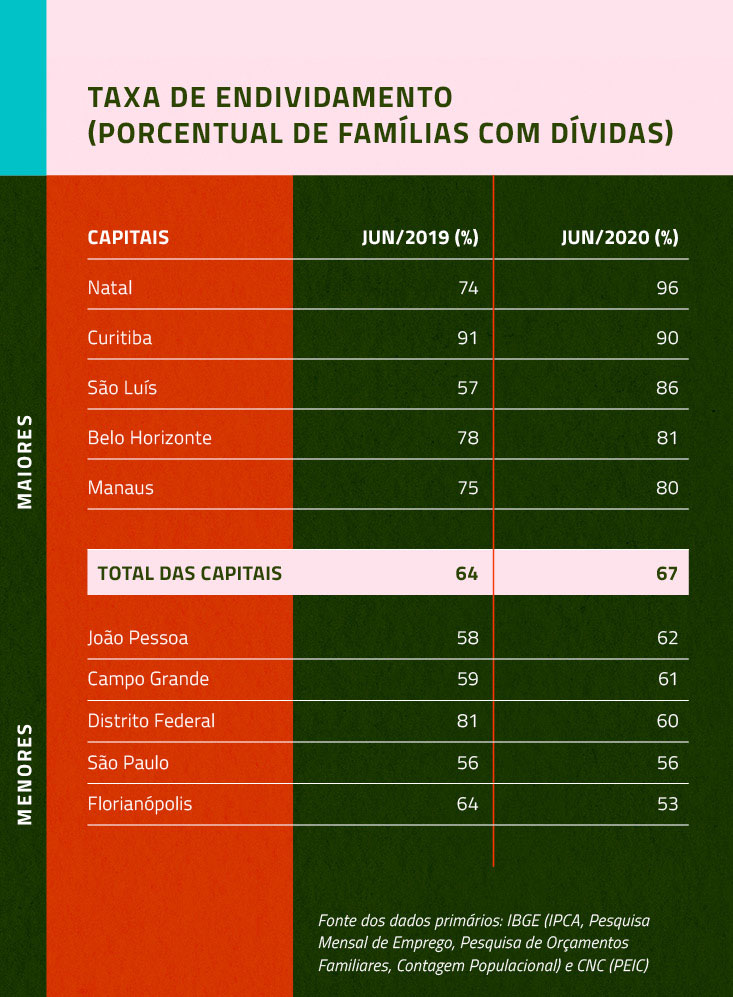

Natal (RN) foi, em junho de 2020, a capital com o maior porcentual de famílias endividadas (96%), ultrapassando o posto ocupado pela capital paranaense em anos anteriores. Curitiba (PR) registrou a segunda taxa de famílias endividadas em junho, com 90% delas nesta situação. São Luís (MA), Belo Horizonte (MG) e Manaus (AM), mostraram índices muito elevados de famílias endividadas em junho, todas acima do patamar de 80%.

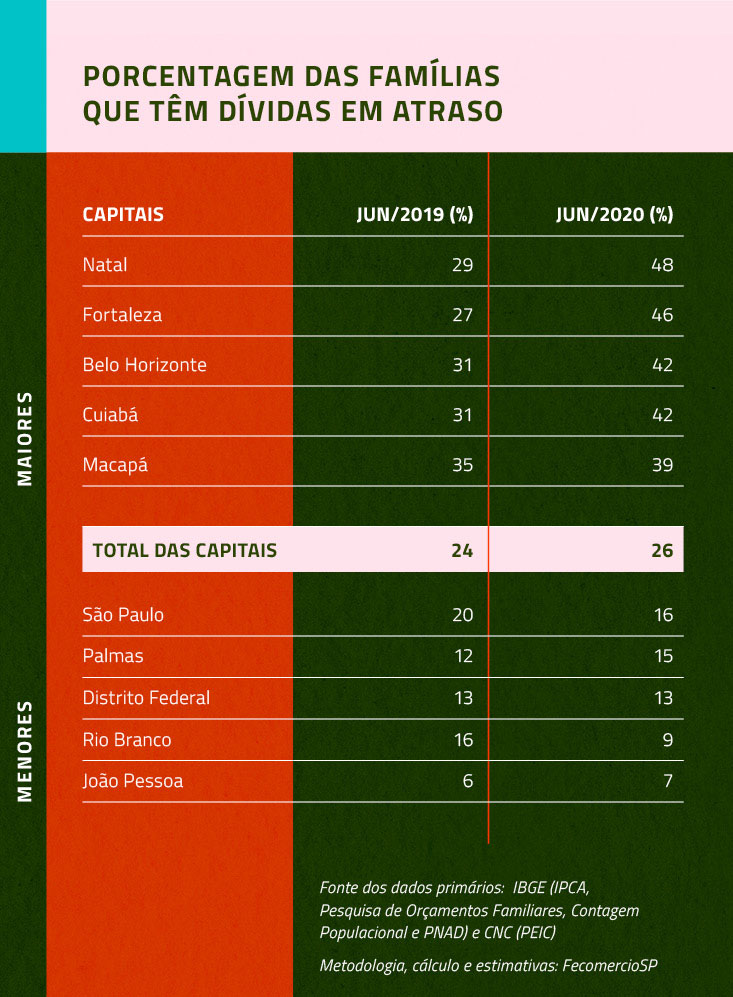

Na análise por dívidas em atraso, Natal também registrou a maior taxa, ao passar de 29%, em junho de 2019, para 48% das famílias nessa condição, em junho de 2020; seguida por Fortaleza, que saltou de 27% para 46% da população com alguma dívida atrasada.

No sentido oposto, destacaram-se João Pessoa (PB) e Rio Branco (AC) como as capitais com menores taxas de lares com contas em atraso. São Paulo (SP) também sofreu retração, ao sair de 20% para 16%, ao passo que o Distrito Federal (DF) repetiu o resultado do ano anterior, ao manter o índice em 13%.

Planos para o comércio em 2021

É com base neste cenário que os empresários devem analisar as ações para o ano que vem: clientes endividados com a renda comprometida para o pagamento de compromissos já assumidos. Outro agravante está nas incertezas sobre o fim da restrição de circulação de pessoas e a liberação de uma vacina para o covid-19

Embora a radiografia faça referência ao fim de junho, dados mais recentes indicam que as famílias brasileiras iniciaram o mês de outubro no mesmo patamar dos índices apurados no estudo.

Como o comércio é essencialmente dependente do nível e da tendência da renda dos consumidores, e ainda não é possível afirmar se a recuperação econômica acontecerá de forma mais breve (em “V”) ou em ritmo mais gradual e lento (em “U”), os empresários devem, em primeiro lugar, buscar as informações mais atualizadas possíveis sobre o andamento do seu setor de atuação.

Procurar por análises técnicas e avaliações especializadas das tendências para o segmento, assim como informações relevantes sobre inflação, câmbio, juros e, em especial, desemprego e renda, merecem a atenção do empreendedor.

Outro ponto importante está nos comportamentos recentes distintos entre os segmentos econômicos e até mesmo intrassetoriais, como o varejo, no qual se constata crescimento do total geral – em razão das altas nas vendas dos supermercados e de materiais de construção – e quedas contínuas nas atividades de vestuário e de revenda de veículos.

Mesmo o empresário atuando em atividade que esteja, no momento, mostrando reação positiva, a FecomercioSP lista, a seguir, medidas que o comércio pode adotar antes de entrar 2021.

*Avaliar se o nível de estoque está adequado para atender à demanda e, caso não esteja, pensar de forma sensata e realista se vale a pena apostar no endividamento para aquisição de mercadorias.

*Usar de racionalidade para calibrar o volume das aquisições, levando em conta a possibilidade desta melhoria ser passageira (em virtude de consumo reprimido, levando a uma alta pontual) e haver um refluxo de demanda causada por qualquer piora no quadro econômico.

*Caso entenda ser necessário ajustar os estoques por meio de contratação de empréstimos, pesquisar e ir em busca de linhas especiais mais acessíveis sendo oferecidas, com juros menores e prazos mais dilatados. Neste caso, a FecomercioSP dispõe de uma plataforma com informações atualizadas sobre as taxas de juros médias no mercado para as principais modalidades de crédito. O Custo Certo é ferramenta valiosa para o empresário que pretende negociar as melhores condições com os bancos. Saiba mais.

*Observar com muita atenção o fluxo de caixa, objetivando o equilíbrio necessário para o controle diante da possibilidade de momentos mais negativos. Para isso, procure elencar prioridades no corte de despesa.

*Evite excesso de otimismo ou de pessimismo quanto à trajetória dos negócios em curto e médio prazos.