Imprensa

28/08/2023Cálculos da FecomercioSP apontam aumento de até 96% em carga tributária para serviços após Reforma

Texto aprovado na Câmara, apesar de encerrar a guerra fiscal, traz insegurança jurídica e mantém complexidade do sistema

Em tramitação no Senado Federal, o texto da Reforma Tributária (Proposta de Emenda à Constituição — PEC 45/2019) trará complexidade significativa às empresas, principalmente as do setor de serviços — responsável por mais de 70% do Produto Interno Bruto (PIB) brasileiro e por cerca de 60% dos empregos formais. Na perspectiva da Federação do Comércio de Bens, Serviços e Turismo do Estado de São Paulo (FecomercioSP), o principal dilema da proposta, que está perto da aprovação definitiva pelo Congresso, é o que dela mais se temia: o aumento considerável da carga tributária.

Com base em informações da Pesquisa Anual de Serviços (PAS), elaborada pelo Instituto Brasileiro de Geografia e Estatística (IBGE), a assessoria técnica da Federação calculou os impactos da PEC sobre o setor de serviços, considerando as seguintes premissas: empresa com receita mensal de R$ 400 mil enquadrada no regime de lucro presumido e alíquota-padrão do Imposto sobre Bens e Serviços (IBS) e da Contribuição sobre Bens e Serviços (CBS) de 27%, seguindo as estimativas do Ministério da Fazenda.

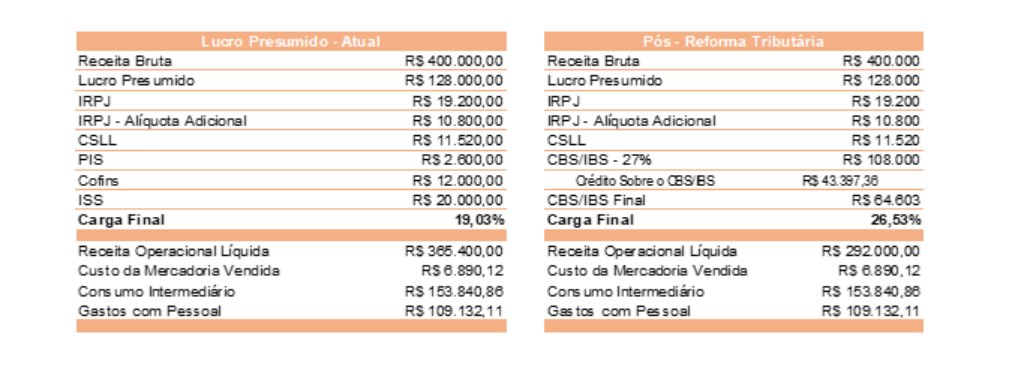

Nesse cenário, a carga tributária passaria de 19,03%, pela regra vigente, para 26,53%, após a aprovação do texto [tabela 1]. Trata-se de um aumento de 7,5 pontos porcentuais (p.p), ou de 39,41%. Para estimar os valores que a empresa geraria de crédito, foram considerados os pesos das variáveis “custo da mercadoria vendida”, “consumo intermediário” e “gastos com pessoal” sobre a receita operacional líquida.

TABELA 1

Simulação de empresa do setor de serviços com receita mensal de R$ 400 mil enquadrada no lucro presumido e alíquota-padrão do IBS e da CBS

Fonte: FecomercioSP

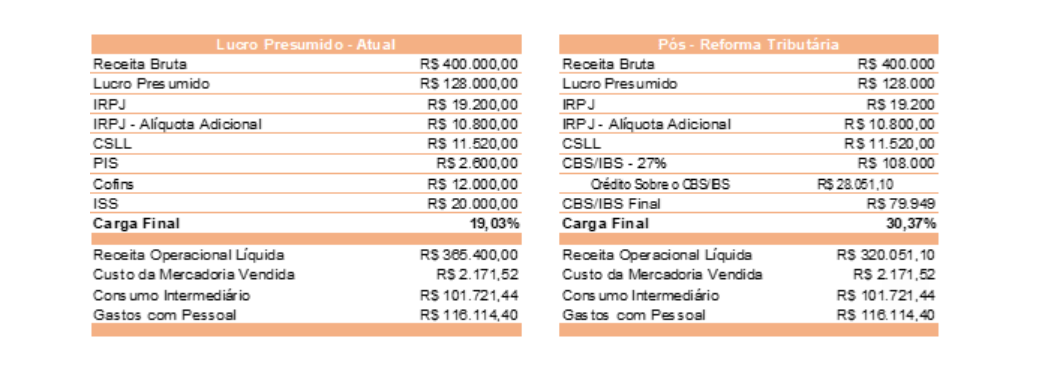

Os cálculos da Entidade mostram que a situação é ainda mais grave para os segmentos cuja folha de pagamento tem um grande peso sobre as despesas. É o caso dos serviços profissionais, administrativos e complementares, nos quais se enquadram empresas de auditoria e consultoria, por exemplo [tabela 2]. Caso a Reforma Tributária seja aprovada da maneira em está, a carga delas sofrerá um aumento de 59,6%, em um cenário conservador em que a empresa conseguiria obter créditos de parte das suas despesas.

Os cálculos da Entidade mostram que a situação é ainda mais grave para os segmentos cuja folha de pagamento tem um grande peso sobre as despesas. É o caso dos serviços profissionais, administrativos e complementares, nos quais se enquadram empresas de auditoria e consultoria, por exemplo [tabela 2]. Caso a Reforma Tributária seja aprovada da maneira em está, a carga delas sofrerá um aumento de 59,6%, em um cenário conservador em que a empresa conseguiria obter créditos de parte das suas despesas.

TABELA 2

Simulação de empresa do setor de serviços profissionais, administrativos e complementares com receita mensal de R$ 400 mil enquadrada no lucro presumido e alíquota-padrão do IBS e da CBS

Fonte: FecomercioSP

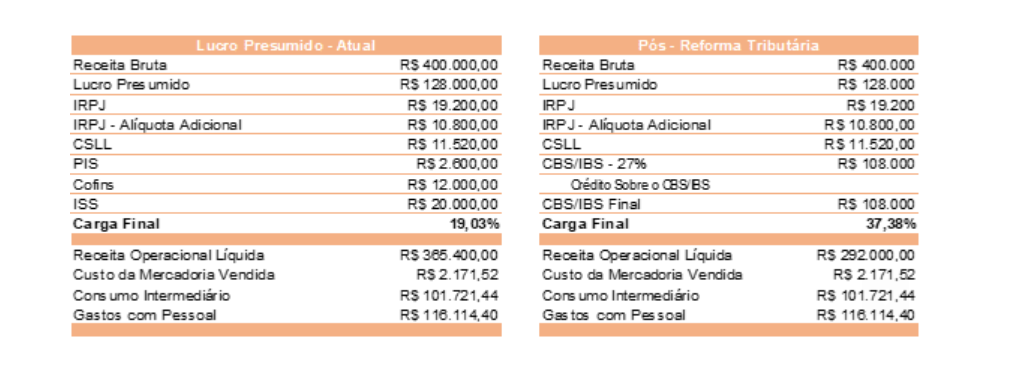

Como os gastos com pessoal representam quase 40% da receita operacional líquida dos negócios desse segmento — e não sendo possível o “creditamento”, assim como a dificuldade da obtenção de crédito concernente aos demais gastos —, é possível afirmar que haverá um aumento de aproximadamente 96,4% da carga tributária para esses serviços [tabela 3].

TABELA 3

Simulação de empresa do setor de serviços profissionais, administrativos e complementares com receita mensal de R$ 400 mil e alíquota-padrão do IBS e da CBS sem creditamento

Fonte: FecomercioSP

Esses números apontam que a Reforma Tributária em curso foi desenhada mais com base nos ganhos de determinados setores em detrimento de outros do que em uma redução universal da carga de impostos. Dito em outras palavras, o texto aprovado na Câmara dos Deputados prevê um aumento da carga tributária para o setor mais importante da economia nacional para beneficiar outros setores econômicos. Contudo, a Reforma Tributária almejada por todos é aquela que beneficiaria a sociedade brasileira de maneira geral.

Esses números apontam que a Reforma Tributária em curso foi desenhada mais com base nos ganhos de determinados setores em detrimento de outros do que em uma redução universal da carga de impostos. Dito em outras palavras, o texto aprovado na Câmara dos Deputados prevê um aumento da carga tributária para o setor mais importante da economia nacional para beneficiar outros setores econômicos. Contudo, a Reforma Tributária almejada por todos é aquela que beneficiaria a sociedade brasileira de maneira geral.

Vale ressaltar que, após a aprovação da PEC, segundo divulgado pelo governo, o próximo passo é aprovar a tributação na distribuição de dividendos, ou seja, novo aumento da carga tributária. Além disso, se a ideia era construir uma nova legislação tributária menos complexa e burocrática, o projeto atual não cumprirá o seu objetivo. Isso acontece porque o IVA, modelo que possibilita o “creditamento” de tributos pagos em etapas anteriores da cadeia produtiva, manterá uma sequência complexa de débitos e créditos — sem contar a necessidade do erário em ter uma estrutura de obrigações fiscais que, longe de se manter enxuta, precisará se tornar ainda maior. As empresas terão de rever todo o planejamento tributário.

A FecomercioSP alerta que, embora o texto tenha sido aprovado em dois turnos na Câmara, elementos relevantes desse novo sistema ainda não foram definidos, como alíquotas, fundo de compensação e transições de origem e destino, além de efeitos gerais. Adicionalmente, a Reforma Tributária exigirá novas interpretações e aplicação da nova legislação, que certamente gerará divergências entre contribuintes e Fisco e, por consequência, aumentará o número de disputas administrativas e judiciais.

A PEC 45/2019 traz alguns pontos positivos, como o fim do chamado “efeito cascata”, em que um tributo incide sobre outro, e do cálculo “por dentro”, quando o tributo integra a própria base de cálculo, além de propiciar o fim da guerra fiscal entre Estados e municípios, já que o tributo passará a ser cobrado no destino, e não na origem. Entretanto, esses avanços na legislação não podem ocorrer em conjunto com aumento de carga.