Legislação

29/11/2024Arbitragem pode agilizar resolução de conflitos tributários no Brasil

Projeto de lei institui a modalidade para questões tributárias; adoção de método alternativo de solução de conflitos reduziria estoque de processos e ampliaria acesso a soluções menos custosas para o contribuinte, amparado pela segurança jurídica

A instituição de métodos alternativos de solução de conflitos tributários é um dos objetivos do Poder Público para modernizar os processos administrativo e tributário — e, por consequência, diminuir o contencioso no Judiciário. Em razão disso, uma proposta importante tramita no Congresso, para viabilizar a arbitragem tributária como meio de solução de litígios. Neste momento, o Projeto de Lei (PL) 2.486/2022 aguarda aprovação na Câmara dos Deputados, após ser validado pelo Senado no primeiro semestre de 2024. O referido PL tramita apensado ao PL 2791/2022, elaborado por uma comissão de juristas presidida pela ministra Regina Helena Costa, do Superior Tribunal de Justiça (STJ).

A arbitragem, um método que prevê a participação de uma terceira parte, considerada neutra, para tomar a decisão, já está consolidada no Brasil, em especial após a Lei 9.307/1996. Não podemos esquecer da Lei n° 13.140/2015, que dispõe sobre a mediação como meio de solução de controvérsias entre particulares e sobre a autocomposição de conflitos no âmbito da administração pública. Ao longo dos anos, a aplicação das duas normas ampliou-se.

O tema foi debatido pela comissão de juristas criada pelo STJ, com o apoio do Senado e do Supremo Tribunal Federal (STF), em busca da modernização dos processos administrativo e tributário. Em 2022, o Conselho de Assuntos Tributários da Federação do Comércio de Bens, Serviços e Turismo do Estado de São Paulo (FecomercioSP) encaminhou sugestões à comissão, ocasião na qual ressaltou a importância dos métodos alternativos. As contribuições passaram a integrar alguns projetos de lei, dentre eles, o da arbitragem tributária mencionado acima.

Ao longo dos anos, a Federação já promoveu diversos debates sobre o tema. Confira um resumo dos prós e contras, conforme a avaliação trazida por especialistas durante esses encontros.

Antonio Corrêa Meyer, sócio-fundador do Machado Meyer Advogados e árbitro na esfera tributária no Centro de Arbitragem da Amcham, na Fiesp e na Câmara de Comércio Brasil-Canadá, afirma que a arbitragem ainda enfrenta dificuldades. “A questão sobre crédito tributário, por exemplo, apresenta dificuldades. A primeira pergunta que surge é se o conceito diz respeito a direitos disponíveis, pois a arbitragem só é permitida para casos patrimoniais”, argumenta.

Outros pontos sensíveis dizem respeito aos temas que poderiam ser resolvidos via arbitragem e como os árbitros seriam escalados. José Eduardo Tellini Toledo, conselheiro no Instituto Brasileiro de Arbitragem e Transação Tributárias (Ibatt), opina que a indicação da Fazenda Pública como responsável por dizer o que será objeto de arbitragem, como está no texto do PL 2.486, pode limitar a efetividade do mecanismo.

“A arbitragem pode ficar limitada a resolver casos de obrigações acessórias, o que não alivia o contencioso tributário. Além disso, se a Fazenda interferir nas indicações, podem ser criados guetos de árbitros de uma determinada classe, desvirtuando o princípio da arbitragem”, pondera o conselheiro.

Ainda assim, os dois especialistas entendem as intenções do PL da arbitragem tributária, de trazer para os contribuintes meios alternativos ao rol de opções disponíveis para resolução de conflitos, que, hoje, são custosos e demorados.

Experiência portuguesa

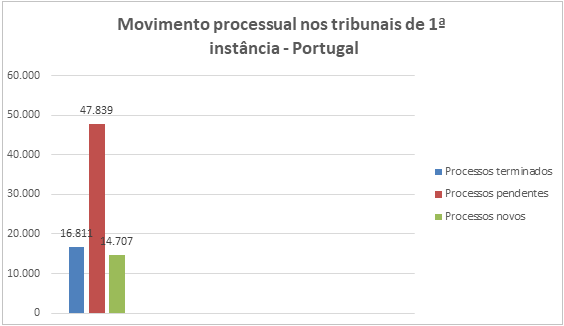

Portugal é um dos países usados como exemplo bem-sucedido de aplicação da arbitragem para resolver problemas tributários. Francisco Nicolau Domingos, professor adjunto no Instituto Superior de Contabilidade e Administração de Lisboa (Iscal) — e que atua como árbitro desde o início das operações portuguesas —, considera que a prática ajudou a desafogar o contencioso no país, porém, não findou a fila de processos, como é possível ver no gráfico a seguir.

Fonte: Relatório anual do Conselho Superior dos Tribunais Administrativos e Fiscais (CSTAF), 2017.

“A arbitragem tributária não é uma panaceia para acabar com o contencioso tributário, como mostram os números dos processos em Portugal. Em 2017, quando o meio alternativo já estava ativo há cinco anos para solucionar processos tributários, ainda havia muita pendência”, explica Domingos. Ainda assim, o árbitro português pontua que a arbitragem tirou, no mesmo período, mais de três mil processos da Justiça convencional. “Isto é, a arbitragem não resolveu o contencioso, mas auxiliou consideravelmente na solução rápida de conflitos”, observa.

De acordo com Toledo, o sistema português é um ótimo exemplo para o Brasil, mas precisa ser adaptado para atender à complexa legislação nacional.

Já Meyer critica a forma como o país europeu centralizou a câmara arbitral, como uma empresa estatal, e destaca que, desse modo, no Brasil, os problemas atuais permaneceriam. “Não creio que esta seja a melhor solução, pois uma estatal poderia perpetuar as práticas adotadas pelo Judiciário, não mudando o cenário atual, principalmente do que diz respeito ao contencioso”, salienta.

Desafio federativo

Uma das preocupações acerca do PL da arbitragem tributária é de que todos os contribuintes brasileiros tenham direito aos meios alternativos de solução de conflitos, independentemente da sua localidade.

Atualmente, o único método alternativo de resolução do passivo fiscal utilizado no Brasil é a transação tributária, considerada um grande avanço em função da Lei n° 13.988/2020. Vale ressaltar que o instituto da transação está previsto até mesmo no Código Tributário Nacional, aprovado no ano de 1966, no inciso III, do artigo 156 e artigo 171, parágrafo único.

O 5º Relatório do Observatório de Transações Tributárias do Instituto de Ensino e Pesquisa (Insper), com dados coletados em 2023, aponta que, nos últimos 20 anos, a Procuradoria-Geral da Fazenda Nacional (PGFN) recuperou R$ 353 bilhões em valores nominais (R$ 545 bilhões em valores corrigidos pela inflação) com a política de transação tributária. Desde 2020, já foram regularizados mais de R$ 466 bilhões. Segundo o estudo, em 2024, o órgão espera recuperar aproximadamente R$ 46 bilhões em débitos inscritos na Dívida Ativa da União.

Dessa forma, detalha o estudo, há um aumento consistente no valor recuperado com as transações tributárias, de forma que, no primeiro semestre de 2023, a média de recuperação foi de quase R$ 22 bilhões, em comparação com um pouco a mais de R$ 12 bilhões em 2020.

Contudo, a quarta edição do estudo, de 2022, indicava que menos da metade dos Estados brasileiros contava com uma legislação disciplinando a transação, de forma que essa alternativa ainda não está disponível para todos os contribuintes.

Conheça a Fecomercio Arbitral

A solução de arbitragem, mediação e conciliação da Federação é uma alternativa parecida com o andamento normal de um processo, mas sem burocracia, nem demora e com segurança jurídica. Acesse os links de acordo com o porte do seu negócio e saiba mais.