Economia

16/09/2020Excesso de garantias, burocracia e juros altos afastam os empresários das linhas de crédito tradicionais

Pesquisa realizada pela FecomercioSP identifica os principais elementos que dificultam a tentativa de negociação bancária

As empresas ainda esperam melhores prazos e condições mais acessíveis nos bancos

(Arte: TUTU)

Em agosto, a FecomercioSP realizou uma pesquisa para entender como o momento de crise econômica (e de fragilidade para o caixa dos negócios) está direcionando a tomada de decisões dos empresários – sobretudo na busca por crédito. Os resultados dessa sondagem tornam mais nítido o cenário que já era esperado: há vários fatores que afastam empresas dos bancos e inviabilizam o fomento de negócios.

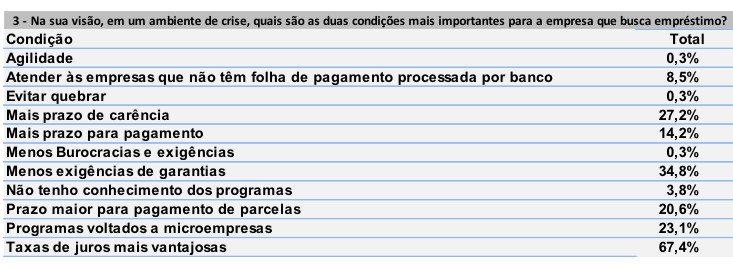

Dos empresários ouvidos, 67,4% acreditam que o momento de crise exige condições mais atrativas de empréstimos, como taxas de juros mais vantajosas. Já para 34,8%, é essencial que os bancos peçam menos garantias. Outras demandas são: mais prazo de carência (27,2%); mais prazo para pagamento de parcelas (20,6%); programas exclusivamente voltados a microempresas (23,1%); entre outras. Atualmente, esses são os grandes inibidores para o acesso ao crédito. Todos os empresários ouvidos são do Estado de São Paulo.

De fato, apenas 42% dos empresários procuraram linhas de crédito durante a pandemia. Já os outros 58% não viram necessidade, julgaram que todo o processo seria muito burocrático, estavam negativados ou desconheciam as linhas disponíveis.

De fato, apenas 42% dos empresários procuraram linhas de crédito durante a pandemia. Já os outros 58% não viram necessidade, julgaram que todo o processo seria muito burocrático, estavam negativados ou desconheciam as linhas disponíveis.

Das empresas que solicitaram recursos, apenas 18% obtiveram o crédito requerido. Segundo a pesquisa, a recusa dos bancos se deu por inadimplência do negócio, baixa capacidade financeira da empresa, exigência de muitas garantias ou burocracia excessiva. Esse cenário pode melhorar com a entrada em operação de mais programas que tenham garantias do Tesouro Nacional.

Saiba mais sobre crédito para empresas durante a pandemia:

Mercado de crédito se adapta para oferecer produtos aos pequenos negócios durante a pandemia

E-book orienta micros, pequenos e médios empreendedores a obter crédito com o BNDES

Saiba como gerir os negócios e contrair empréstimos para atenuar a crise causada pelo coronavírus

Linha de crédito a juro zero para MEIs do Estado de São Paulo; entenda

As linhas de crédito voltadas à pandemia, em condições especiais, foram importantes para quem buscou crédito. Somente 23% das empresas que tentaram empréstimos focaram nos canais tradicionais já conhecidos – em bancos comerciais. O restante dos empresários buscou por linhas sob condições emergenciais, ou por uma combinação das linhas tradicionais e novas.

Um fato curioso é que 54% das empresas ouvidas desconhecem os empréstimos feitos por fintechs ou consideram essas opções pouco interessantes (25%). Entretanto, há uma grande diversidade nesse mercado, pois a dinâmica em torno desse empréstimo é um pouco diferente da que ocorre de forma tradicional. O assunto foi tratado em webinário recente, realizado pela FecomercioSP, ocasião em que linhas de crédito com acesso mais rápido e simples foram apresentadas. Confira.

Endividamento

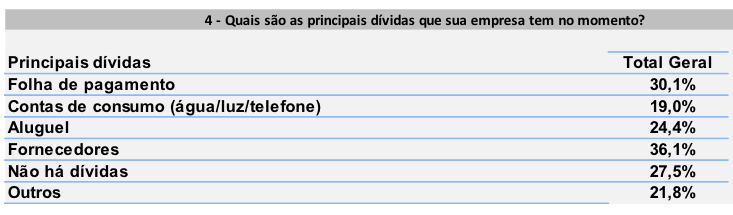

A pesquisa também traz dados relevantes sobre o endividamento dos negócios. Conforme a tabela a seguir, percebe-se que a folha de pagamento e o pagamento dos fornecedores são os fatores que mais comprometeram o caixa das empresas ouvidas.

A FecomercioSP lembra que o efeito da falta de capital de giro em empresas financeiramente viáveis é prejudicial para o emprego e para a cadeia produtiva, aumentando o risco de inadimplência em cascata – algo como um “efeito dominó”.

A FecomercioSP lembra que o efeito da falta de capital de giro em empresas financeiramente viáveis é prejudicial para o emprego e para a cadeia produtiva, aumentando o risco de inadimplência em cascata – algo como um “efeito dominó”.

De forma geral, reforça a FecomercioSP, as empresas precisam de dinheiro, melhores prazos, menos burocracia, redução das taxas de juros e fim da exigência exagerada de garantias.