Legislação

01/07/2024Reforma Tributária: compensação de benefícios fiscais e papel do Comitê Gestor geram controversas e insegurança jurídica

Textos que visam regulamentar medidas necessitam de ajustes para não dar margem às dúvidas

A Emenda Constitucional (EC) 132/2023 prevê a criação do Fundo de Compensação de Benefícios Fiscais do ICMS, para que as empresas, hoje com direito aos incentivos fiscais vigentes, recebam os valores prometidos pelos estados entre 2029 e 2032. Entretanto, as “regras do jogo” presentes no Projeto de Lei Complementar (PLP) 68/2024 não deixam claras como serão feitos esses pagamentos e como a União garantirá os valores devidos.

Para debater essas lagunas deixadas no regramento do Fundo de Compensação de Benefícios Fiscais (FCBF) do ICMS e também sobre o papel que o Comitê Gestor exercerá na administração e repasse dos valores arrecadados pelo Imposto sobre Bens e Serviços (IBS), o Conselho Estadual de Defesa do Contribuinte de São Paulo (Codecon/SP) recebeu Ângelo De Angelis, diretor técnico da Associação dos Auditores Fiscais da Receita Estadual de São Paulo (Afresp), durante a reunião presencial que aconteceu na quarta-feira (26) na sede da Federação do Comércio de Bens, Serviços e Turismo do Estado de São Paulo (FecomercioSP).

Os benefícios fiscais e tributários, oriundos da guerra fiscal, serão compensados gradualmente até 2032, com um montante total de R$ 160 bilhões em repasses da União às empresas relativos ao ICMS que será extinto.

Segundo De Angelis, a compensação pode levar um total de 120 dias. “A Receita Federal processará o montante calculado para fins de compensação, e se não houver indícios de irregularidade ou o montante incidir em parâmetros de risco, terá seu crédito automaticamente reconhecido e autorizado em pagamento em até 90 dias após o vencimento do prazo para transmissão da escrituração fiscal que contenha a sua demonstração. A entrega dos recursos ao beneficiário ocorrerá em 60 dias a contar da data da autorização”, ponderou o diretor da Afresp.

Plataforma nacional

O Comitê Gestor do IBS (artigo 7° do PLP 108/24) – conforme estabelecido pela EC 132, desempenhará um papel crucial na coordenação e na implementação das mudanças no sistema tributário, visando simplificar, arrecadar, distribuir o imposto aos entes da federação (estados e municípios), fiscalizar, decidir o contencioso administrativo, modernizar sob o argumento de tornar mais eficiente a arrecadação de tributos no país.

Segundo De Angelis, o Comitê e a Receita Federal trabalharão juntos na plataforma nacional de dados com cadastro unificado, que ainda será criada, integrado com o Domicílio Tributário Eletrônico (DTE) conforme prevê o Art. 42 do PLP 68/2024.

Após explicar as regras da compensação e como será a operação do Comitê Gestor, De Angelis respondeu as dúvidas dos conselheiros do Codecon/SP. Confira a seguir os principais destaques.

Os saldos credores e o crédito acumulado terão a mesma regra para o ressarcimento aos contribuintes?

São duas coisas distintas. Existem as regras para o crédito acumulado e saldo credor do ICMS e outras regras para o IBS (tributo dos estados e municípios) e a CBS (tributo da união). No caso do atual ICMS, o contribuinte que tiver saldos credores existentes ao final de 2032, se ainda não homologados, serão assim considerados e poderão ser compensados contra o IBS estadual. O contribuinte deve requerer o saldo e obedecer ao rito da Fazenda Pública.

Agora, os créditos do ICMS, ao final da transição, que foram homologados por decurso de prazo serão ressarcidos em 20 anos. Os que foram homologados dentro do prazo serão pagos de maneiras quase imediata, exceto os do ativo imobilizado que serão compensados pelo prazo remanescentes relativos aos créditos decorrentes das aquisições de ativo imobilizado.

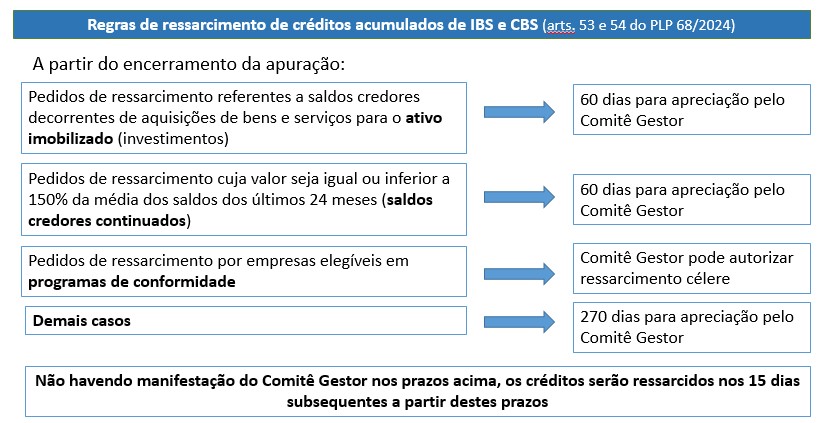

Já para os créditos acumulados do IBS e da CBS, a imagem abaixo demonstra os prazos que constam no PLP.

Com relação à Substituição Tributária (ST), como esse mecanismo estará presente na transição entre os sistemas?

Sou um crítico ferrenho da ST, pois quando foi criada, todos achavam que iria facilitar a arrecadação, porém só aumentou a complexidade e penalizou os pequenos negócios. As pequenas empresas devem mobilizar um capital de giro muito mais alto para adquirir as mercadorias, por exemplo. Já as grandes companhias podem manejar legalmente as suas operações para ressarcirem-se da ST, principalmente nas operações interestaduais.

Existem alguns governadores e secretários de Fazenda que querem manter a ST no IBS, o que, na minha opinião, seria uma loucura dado o contrassenso ao discurso realizado durante o processo da aprovação da EC 132/23, pois todos os problemas que enfrentamos hoje no âmbito estadual seriam multiplicados para as esferas federal e municipal. Acredito que a Reforma Tributária é uma grande oportunidade para acabar definitivamente com a ST, mesmo estando na Constituição Federal.

Como os contribuintes vão fiscalizar os créditos acumulados pelo split payment, que será pioneiro no Brasil, inclusive com sistema próprio?

O split payment foi criado para combater os créditos frios e os inidôneos, ou seja, no momento do pagamento da mercadoria, durante a circulação de venda e compra, o sistema bancário realiza o repasse automático do tributo aos entes da federação. O contribuinte não terá que fiscalizar o fornecedor, isso vai ser feito por meio do sistema de registros no ambiente nacional de documentos fiscais eletrônicos.

Educação fiscal

Após tirar as dúvidas dos conselheiros do Codecon/SP, De Angelis afirmou que muitas das incertezas sobre as regras de compensação de crédito e dos benefícios fiscais poderiam ser sanadas com ações educativas da Fazenda junto aos contribuintes. “O sistema é simples, pois foi criado para isso. Talvez o que falte é uma melhor comunicação com o contribuinte. É fundamental que a Fazenda invista na educação fiscal para instruir os auditores fiscais e promover essa nova filosofia”, apontou.

Nesse sentido, Magda Wajcberg, coordenadora do Grupo de Educação Fiscal Estadual de São Paulo (GefeSP) e auditora fiscal da Secretaria da Fazenda e Planejamento do Estado de São Paulo (Sefaz-SP) apresentou, durante a reunião do Conselho, o trabalho realizado pelo GefeSP.

Magda Wajcberg entrega ao presidente do Codecon/SP premissas do GefeSP. (Foto: Divulgação/Codecon)

Magda Wajcberg entrega ao presidente do Codecon/SP premissas do GefeSP. (Foto: Divulgação/Codecon)

A ideia do programa é ampliar o conhecimento fiscal para facilitar o cumprimento das obrigações tributárias pelos cidadãos, tendo as entidades de classe e os contribuintes como públicos-alvo. “As entidades são fundamentais para aumentar o alcance das nossas ações, mobilizando grande número de contribuintes, por meio dos sindicatos. Contem conosco para difundir a educação fiscal”, afirmou a coordenadora do GefeSP.

Segundo Márcio Olívio Fernandes da Costa, presidente do Codecon/SP, a difusão de melhores práticas e o esclarecimento das dúvidas fiscais junto à Sefaz-SP são sempre bem-vindas para os empresários, pois estimulam a autorregularização e evitam punições. Trata-se da essência da Lei que criou o Código de Defesa do Contribuinte no Estado de São Paulo e o Codecon/SP – Lei Complementar 939/2003. “Essa aproximação é importante, porque quando o Fisco erra em alguma cobrança, simplesmente pede desculpas, já o contribuinte, quando falha em alguma de suas obrigações, é penalizado com multas altíssimas, sem direito a justificativas”, ponderou.

Sobre o andamento da regulamentação dos pontos da Reforma Tributária, Costa ressaltou que há muito tempo a sociedade clamava por um sistema tributário simples, justo, com uma carga tributária razoável para que possa contribuir ao desenvolvimento econômico das empresas gerando vagas de empregos e contribuindo para reduzir o déficit dos gastos públicos em função da burocracia excessiva existente, e que possa promover segurança jurídica. Contudo, a EC 132/2023, aprovada pelos congressistas no final do ano de 2023, não é a ideal. “Devemos agora lutar pela oportunidade a fim de buscar os efeitos que almejamos, haja vista que por meio dos Projetos de Leis em andamento na Câmara dos Deputados (PLP 68/2024 e PLP 108/2024) ainda é possível viabilizá-la”.

Costa, que também é vice-presidente da FecomercioSP e presidente do Conselho de Assuntos Tributários, sinalizou que a Federação irá se reunir com os representantes da GefeSP para planejar as ações em conjunto com os sindicatos filiados.

Por uma Reforma Tributária equilibrada

Acesse este link e confira as novidades e todos os pleitos da FecomercioSP nesta frente. Participe, também, da mobilização da Federação em busca de um sistema tributário mais justo para as empresas e os contribuintes.

Baixe aqui a apresentação de Ângelo De Angelis, diretor técnico da Afresp

Baixe aqui a apresentação de Magda Wajcberg, coordenadora do GefeSP

Inscreva-se para receber a newsletter e conteúdos relacionados

Notícias relacionadas

-

Legislação

Legislação

Reforma Tributária ignora aprendizado do sistema anterior

Ainda há pontos contraditórios que podem trazer insegurança e desequilíbrio federativo

-

Legislação

FecomercioSP e Revizia levam inteligência fiscal às MPEs

LegislaçãoLucro presumido mais restritivo: hora de revisar cálculos

LegislaçãoO novo estágio de civilidade entre Fisco e contribuinte

Recomendadas para você

-

Legislação

Legislação

Contencioso terá três instâncias baseadas no Comitê Gestor

Lei Complementar detalha as regras para a resolução de conflitos no novo sistema tributário

-

Legislação

Legislação

Novas regras do ITCMD definidas pela Reforma Tributária exigem planejamento patrimonial para evitar prejuízos

Lei Complementar detalha operacionalização do imposto sobre heranças e doações, com novas obrigações e fiscalização integrada